深圳房產(chǎn)交易稅費_深圳房產(chǎn)交易稅費怎么算的

《看懂樓市》總第39期

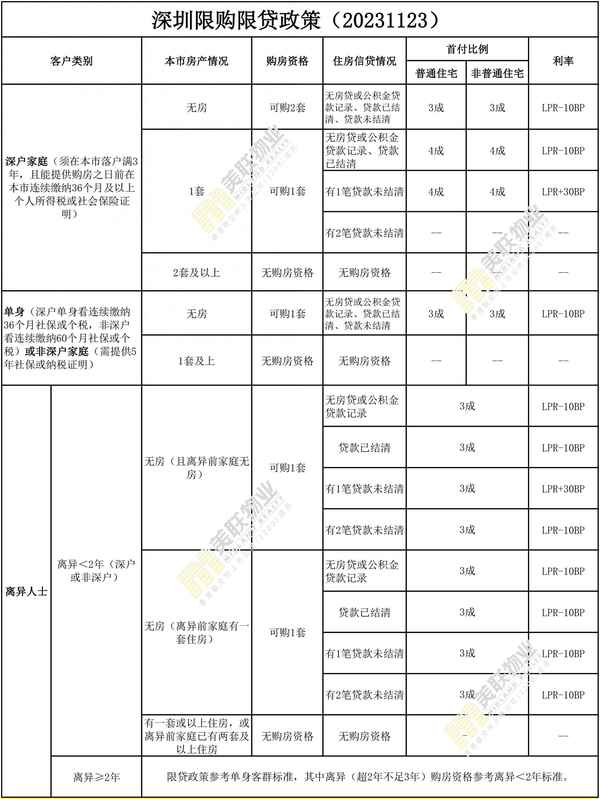

11月23日起,深圳將執(zhí)行2條樓市新政,包括下調(diào)二套住房個人住房貸款最低首付款比例,以及調(diào)整享受優(yōu)惠政策普通住房認定標準。

那么,新政之后,購房政策等有哪些變化?

據(jù)此,美聯(lián)物業(yè)2023年11月23日更新了深圳限購限貸政策,以及三級市場轉(zhuǎn)移登記稅費,供購房者參考。詳見下表。

深圳限購限貸政策

表格說明:

1、住房限售:2018年7月31日起,居民家庭新購買商品住房的(不含人才住房、安居型商品房),自取得不動產(chǎn)權(quán)利證書之日起3年內(nèi)禁止轉(zhuǎn)讓。2018年7月31日(含)前已辦理網(wǎng)簽但尚未取得不動產(chǎn)權(quán)利證書的新建商品住房和二手住房,不在禁止轉(zhuǎn)讓之列。

2、公寓限售:2018年7月31日起,個人、企事業(yè)單位或社會組織等法人單位新購買的商務(wù)公寓,自取得不動產(chǎn)權(quán)登記證之日起5年內(nèi)禁止轉(zhuǎn)讓。2018年7月31日(含)前已辦理網(wǎng)簽但尚未取得不動產(chǎn)權(quán)利證書的,不在禁止轉(zhuǎn)讓之列。

3、暫停企業(yè)買房:暫停企事業(yè)單位、社會組織等法人單位在本市購買商品住房,自2018年7月31日起,停止辦理企事業(yè)單位、社會組織等法人單位購買新建商品住房和二手住房網(wǎng)簽手續(xù),通知發(fā)布之日前已辦理網(wǎng)簽的,可繼續(xù)完成交易。

4、普通住房標準:享受優(yōu)惠政策的普通住房應(yīng)當(dāng)同時滿足以下條件:住宅小區(qū)建筑容積率在1.0(含)以上;單套住房套內(nèi)建筑面積120(含本數(shù))平方米以下或者單套住房建筑面積144(含本數(shù))平方米以下。

5、以上僅供參考具體情況以最新政策為準。

三級市場轉(zhuǎn)移登記稅費

【住宅】

(一)普通住房 享受優(yōu)惠政策的普通住房應(yīng)當(dāng)同時滿足以下條件:住宅小區(qū)建筑容積率在 1.0(含)以 上;單套住房套內(nèi)建筑面積 120(含本數(shù))平方米以下或者單套住房建筑面積 144(含本數(shù))平方米以下。

備注:普通住宅滿五年不用交增值稅的物業(yè),個人所得稅和契稅還是按計稅價乘以稅率。

附加、印花稅,產(chǎn)權(quán)人為非小規(guī)模納稅人的:城市維護建設(shè)稅為增值稅×7%,教育費附加為增值×3%,地方教育附加為增值稅 ×2%;印花稅買賣雙方各為:(意向價格-增值稅)×0.05%。

(二)非普通住房(不符合普通住房條件的)

附加、印花稅,產(chǎn)權(quán)人為非小規(guī)模納稅人的:城市維護建設(shè)稅為增值稅×7%,教育費附加為×3%,地方教育附加為增值稅 ×2%;印花稅買賣雙方各為:(意向價格-增值稅)×0.05%。

【商業(yè)】

土地增值稅有關(guān)說明:

1、房地產(chǎn)轉(zhuǎn)讓收入:以房地產(chǎn)轉(zhuǎn)讓合同確定的價格為準。扣除項目包括房地產(chǎn)原價、轉(zhuǎn)讓環(huán)節(jié)稅費。

房地產(chǎn)原價:以原房地產(chǎn)轉(zhuǎn)讓合同確定的價格為準。

轉(zhuǎn)讓環(huán)節(jié)稅費:轉(zhuǎn)讓方在本轉(zhuǎn)讓環(huán)節(jié)繳納的印花稅、城建稅、教育費附加,以及轉(zhuǎn)讓房地產(chǎn)支付的交易服務(wù)費、中介費。有關(guān)稅費以合法有效、發(fā)票和財政收據(jù)上注明的數(shù)額為準。

2、征收稅率

(1)土地增值稅實行4級超率累進稅率:

a.增值額未超過扣除項目金額50%的部分,稅率為30%。

b.增值額超過扣除項目金額50%、未超過扣除項目金額100%的部分稅率為40%。

c.增值額超過扣除項目金額100%、未超過扣除項目金額200%的部分稅率為50%。

d.增值額超過扣除項目金額200%的部分稅率為60%。

上述每級“增值額未超過扣除項目金額”的比例,均包括本比例數(shù)。

(2)土地增值稅稅額的計算:可按增值額乘以適用的稅率減去扣除項目金額乘以速算扣除系數(shù)的簡便方法計算,具體公式如下:

a.增值額未超過扣除項目金額50%,土地增值稅稅額:增值額×30%。

b.增值額超過扣除項目金額50%,未超過100%的土地增值稅稅額:增值稅×40%-扣除項目金額×5%。

c.增值額超過扣除項目金額100%,未超過200%的土地增值稅稅額:增值額×50%-扣除項目金額×15%。

d.增值額超過扣除項目金額200%,土地增值稅稅額:增值額×60%-扣除項目金額×35%。

公式中的5%、15%、35%為速算扣除系數(shù)。*附加、印花稅,產(chǎn)權(quán)人為非小規(guī)模納稅人的:城市維護建設(shè)稅為增值稅×7%,教育費附加為增值稅×3%,地方教育附加為增值稅×2%;印花稅買賣雙方各為:(意向價格-增值稅)×0.05%。

【撰文】馮少文

【圖片】美聯(lián)物業(yè)

【作者】

大灣區(qū)樓市觀察